Дипломная работа на тему: «Налоговое планирование на предприятии».

Дипломная работа состоит из 79 страниц (64 страниц без учета приложений), 8 рисунков, 14 таблиц, 44 источников, 10 приложений.

Защита – декабрь 2016 г.

Презентационной материал к данному диплому доступен по ссылке.

Структура работы

Введение 3

Введение 3

Глава 1. Теоретические основы налогового планирования на предприятии 7

1.1. Значение налогового планирования в финансах предприятия 7

1.2. Формы и виды законных способов налогового планирования 13

1.3. Оценка эффективности налогового планирования 20

Глава 2. Анализ налогообложения деятельности предприятия на примере ООО «Орган-я» 27

2.1. Организационно-экономическая характеристика ООО «Орган-я» 27

2.2. Организация налогообложения ООО «Орган-я» 35

2.3. Анализ налоговой политики ООО «Орган-я» 42

Глава 3. Влияние системы налогообложения на эффективность функционирования предприятия 47

3.1. Разработка системы налогового планирования в исследуемом предприятии 47

3.2. Оптимизация налогового бремени исследуемого предприятия 53

Заключение 58

Список литературы 61

Приложения 65

Введение

В современных условиях нестабильности любому экономическому субъекту, на которого возложено бремя уплаты платежей фискального характера, приходится сталкиваться с тем, что его деятельность является низкорентабельной либо не приносит прибыль как таковую. В данной связи возникает необходимость минимизации расходов и затрат, в том числе сокращения уплачиваемых в бюджетную систему страны налоговых платежей и взносов, величина которых зачастую занимает ведущее место в общей величине расходов. Появление необходимости осуществления комплекса мер, дающих возможность точно определить величину подлежащих уплате налоговых платежей, сократить уровень ошибочно принятых управленческих решений в области налогообложения, в том числе возможностей применения льгот, отсрочек уплаты и других налоговых стимулов, и, тем самым, избежать многочисленных налоговых рисков, является органичной тенденцией.

Собственники и руководство многих экономических субъектов справедливо заинтересовано в использовании методов и приемов налогового планирования, потому как от этого зависит эффективность деятельности организации в целом. Также следует учесть, что налоговое планирование признается систематическим элементом, имеющим приоритетное значение при формировании стратегии и тактического планирования деятельности экономического субъекта, которые включают в себя множество связей различных механизмов управления, таких как бюджетирование, бухгалтерский и управленческий учет, кадровая и социальная политика, маркетинг и т.п. Следовательно, налоговое планирование является управленческим инструментарием и занимает важное место в менеджменте экономических субъектов при принятии управленческих решений.

Следует охарактеризовать степень разработанности изучаемой темы как достаточно высокую. Среди зарубежных исследователей наибольший интерес вызывают работы таких авторов, как Д. Кэмбелл, Дж. Пеппера, Д. Рассел, Д.Фридман и другими. Существенный вклад в развитие вопросов налогового планирования внесли отечественные ученые: Бабленкова И.И., Вылкова Е.С., Гурдеева О.В., Гусева Т.А., Климова А.М., Пименов Н.А., Фишер О.В., Шевченко П.С. и другие.

Вышеназванными исследователями внесен большой вклад в развития инструментария налогового планирования. Однако, до сих пор в среде исследователей нет единого подхода к понятию налогового планирования, отсутствуют какие-либо подходы к классификации методов, приемов и способов налогового планирования.

Целью исследования является оценка организации системы налогового планирования коммерческой организации и разработка рекомендаций по ее совершенствованию.

Для достижения данной цели были поставлены и последовательно решены следующие задачи:

1) выявить значение налогового планирования в финансах коммерческой организации;

2) изучить формы и виды законных способов налогового планирования коммерческих организаций;

3) исследовать способы оценки эффективности налогового планирования;

4) провести оценку организации налогообложения ООО «Орган-я»;

5) проанализировать налоговую политику ООО «Орган-я»;

6) разработать систему налогового планирования в ООО «Орган-я»;

7) оценить оптимизацию налогового бремени ООО «Орган-я».

Объектом исследования является коммерческая деятельность ООО «Орган-я».

Предметом исследования выступают приемы, способы и методы налогового планирования коммерческих организаций.

В качестве теоретической основы работы были использованы фундаментальные и прикладные научные труды российских и отечественных исследователей в области налогообложения, анализ общей и специальной литературы, касающейся налоговой налогового планирования коммерческих организаций.

Нормативная база исследования формировалась на основе федеральных законов Российской Федерации, в частности Налогового кодекса РФ, указов Президента РФ, постановлений Правительства РФ, нормативно-правовых актов Минфина России и иных органов исполнительной власти Российской Федерации.

Эмпирическая база исследования – регистры бухгалтерского и налогового учета, бухгалтерская и налоговая отчетность, внутренние нормативные документы ООО «Орган-я».

Методологической основой исследования явился системный подход и методы экономического анализа, что позволило обеспечить достоверность и обоснованность выводов и предложений. Для решения поставленных задач в качестве инструментария применялись общенаучные и специальные методы: абстрагирования и конкретизации, логический, системный и комплексный подходы, формально-правовая проверка документов, табличные и графические приемы визуализации экономико-статистических данных. Каждый из этих методов применялся в качестве основного, дополнительного или проверочного в соответствии с его функциональными возможностями и разрешающими способностями при поочередном решении поставленных задач. Выборочно направленное использование данных методов, упорядоченное единым алгоритмом достижения цели, обеспечило надежность, аргументированность оценок и достоверность полученных выводов.

Практическая значимость исследования состоит в том, что в работе представлены рекомендации по совершенствованию налогового учета планирования, которые могут быть использованы в деятельности ООО «Орган-я».

Цель и задачи исследования определили объем и последовательность его изложения. Работа состоит из введения, трех глав, заключения, списка литературы, приложений.

Первая глава носит теоретический характер. В ней исследовано понятие налогового планирования, его роль в деятельности коммерческих организаций, формы, виды, способы, приемы и методы законного налогового планирования, а также основы оценки эффективности налогового планирования.

Вторая глава носит исследовательский характер. В ней дана организационная характеристика исследуемой организации, проведен краткий анализ основных показателей деятельности. Для достижения цели исследования проведено исследование организации налогообложения и анализ налоговой политики ООО «Орган-я».

Третья глава носит практический характер, в которой даны рекомендации по совершенствованию системы налогового планирования ООО «Орган-я» и проведена оценка проектных мероприятий.

Выдержки из работы

[…]

… налоговое планирование экономического субъекта – это деятельность субъекта налогообложения, направленная на уменьшение налогового бремени по средствам минимизации и оптимизации налогообложения. Сущность налогового планирования отражается в возможности предприятия использовать разрешенные законом способы и приемы сокращения налоговых обязательств.

[…]

Для того чтобы не выходить за рамки действующего законодательства при осуществлении деятельности по оптимизации налогообложения, предприятиям необходимо соблюдать ряд правил:

Во-первых, не применять схемы оптимизации налогообложения ради самих схем, все схемы должны иметь экономическое обоснование.

Во-вторых, для каждого предприятия методы налоговой оптимизации должны разрабатываться индивидуально, с учетом внутренней и внешней среды предприятия.

В-третьих, при разработке методов оптимизации, необходимо консультироваться с юристами, специализирующимися в данной отрасли.

В-четвертых, необходимо еще на этапе разработки оценить все возможные проблемы и их последствия, а не решать проблемы по ходу их возникновения.

В-пятых, необходим постоянный контроль над действиями, производимыми на предприятии для оптимизации налогообложения.

В-шестых, нельзя санкционировать меры, направленные на существенное уменьшение размера налоговых обязанностей.

В-седьмых, нельзя нарушать законодательство Российской Федерации.

[…]

Проведем анализ основных показателей финансово-хозяйственной деятельности. Информацией для анализа послужила финансовая отчетность организации: «Бухгалтерский баланс на 31 декабря 2015 г.» (Приложение 2) и «Отчет о финансовых результатах за 2015 г.» (Приложение 3).

Составим табл. 5-6, в которой проанализируем основные финансовые результаты деятельности ООО «Орган-я».

Таблица 5 Динамика основных финансовых показателей ООО «Орган-я» в 2013-2015 гг.

| Показатель | Годы | Абсол. изменения | Темпы прироста, % | ||||||

| 2013 | 2014 | 2015 | 2014/ 2013 |

2015/ 2014 |

2015/ 2013 |

2014/ 2013 |

2015/ 2014 |

2015/ 2013 |

|

| Выручка от реализации, тыс. руб. | 94461 | цифра | 68949 | -29409 | цифра | цифра | -31,13 | цифра | цифра |

| Себестоимость, тыс. руб. | цифра | 51872 | цифра | -24838 | -1267 | -26105 | -32,38 | цифра | -34 |

| Коммерческие расходы, тыс. руб. | цифра | цифра | 12163 | -2774 | 500 | цифра | цифра | 4,3 | -15,8 |

| Коммерческая себестоимость, тыс. руб. | 91147 | 63535 | цифра | цифра | цифра | -28379 | -30,29 | цифра | -31,1 |

| Прибыль от продаж, тыс. руб. | 3314 | цифра | 6181 | -1797 | 4664 | 2867 | цифра | 307,5 | 86,5 |

| Прочие доходы, тыс. руб. | цифра | 709 | 0 | цифра | -709 | -710 | -0,14 | - | цифра |

| Прочие расходы, тыс. руб. | 1838 | 1228 | цифра | -610 | цифра | -783 | -33,19 | цифра | -42,6 |

| Прибыль до налогообложения, тыс. руб. | 2186 | цифра | 5126 | -1188 | 4128 | 2940 | цифра | 413,6 | 134,5 |

| Текущий налог на прибыль, тыс. руб. | 437 | цифра | 319 | -237 | цифра | -118 | -54,23 | 59,5 | цифра |

| Чистая прибыль (убыток), тыс. руб. | цифра | 798 | 4807 | цифра | 4009 | 3058 | -54,37 | цифра | 174,8 |

| Рентабельность деятельности, % | 3,64 | 2,39 | цифра | -1,25 | 7,46 | цифра | - | - | - |

В 2014 г. наблюдается снижение выручки по сравнению с 2013 г. на 29409 тыс. рублей или 31,13% за счет сокращения объемов реализации. В 2015 г. по сравнению с 2014 г. выручка увеличилась на 3897 тыс. рублей или на 6% за счет роста цен реализации. В целом за 3 года выручка снизилась на 25512 тыс. рублей или на 27%, что связано со снижением покупательной способности. Следует отметить, что в 2015 г. был открыт магазин розничной торговли.

[…]

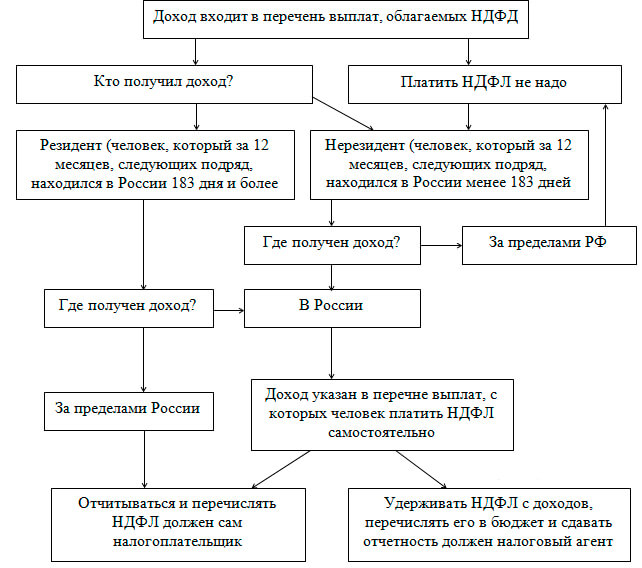

Схема алгоритма определения налогооблагаемой базы по НДФЛ рассмотрена на рис. 5.

Рисунок 5 – Алгоритм расчета налогооблагаемой базы по НДФЛ

[…]

Заключение

На основании проведенного исследования можно сделать следующие выводы.

Налоговое планирование играет важную роль в системе управления предприятием. На современном этапе усложняется процесс налогового планирования на предприятии, что связано с неоднозначностью налогового законодательств, размытостью границ между законной и незаконной оптимизацией. Налоговым планированием является комплексная система по оптимизации системы налогообложения, планирования налоговых расходов.

Основными этапами планирования налогообложения является постановка цели и выявления проблем налогообложения в действующей системе, поиск инструментов оптимизации налогообложения, разработка схемы оптимизации налогообложения, внедрение применения разработанной схемы, контроль внедрения разработанной схемы.

Основными способами оптимизации налогообложения является смена налогового режима на специальные налоговые режимы, применение налоговых льгот. Главной задачей любого современного предприятия является разработка именно законной схемы оптимизации с целью снижения санкций со стороны контролирующих органов. В настоящее время в связи антикризисными мерами, направленными на снижение общей налоговой нагрузки на экономику повышается значимость специальных налоговых режимов в качестве инструментов налогового регулирования.

Объект исследования – коммерческая деятельность ООО «Орган-я», российской организации, находящейся в г. Находка, Приморского края. Основной вид деятельности организации: оптовая торговля автомобильными деталями, узлами и принадлежностями.

Анализ основных показателей деятельности ООО «Орган-я» выявил некоторые проблемы, которые выражены в снижение эффективности деятельности организации в 2015 г. по сравнению с 2013-2014 гг. Так, за период наблюдается снижение товарооборота на 27%, снижение годовой производительности труда на 21%, увеличение товарных запасов при снижение реализации, в итоге приведшей к затаренности товарами на складе. Положительным моментом является своевременная реакция предприятия на кризисные явления: оптимизация расходов привела к росту чистой прибыли за период на 174,8%, что отразилось на росте показателей рентабельности.

ООО «Орган-я» в 2013-2015 гг. являлось плательщиком следующих налогов и страховых взносов:

1) НДФЛ (в качестве агента);

2) НДС;

3) налог на прибыль;

4) ЕНВД (с октября 2015 г.);

5) страховых взносов во внебюджетные фонды РФ.

В соответствии с методикой Минфина РФ налоговая нагрузка на ООО «Орган-я» составила 5,51% в 2013 г., 5,58% в 2014 г. и 6,06% в 2015 г. Увеличение налоговой нагрузки за 2 года произошло на 0,55 проц. пункта или 9,97, при этом снижение выручки составило 27%, а снижение налоговых платежей составило 20%. Увеличение налоговой нагрузки в 2015 г. связано с фактическим снижением доходов, что однако, не повлияло не величину уплаченных налогов и взносов.

ООО «Орган-я» отражает на счете 68 «Расчеты по налогам и сборам» суммы рассчитанных налогов, причитающихся к уплате в бюджеты, по кредиту. И суммы налогов, фактически уплаченных в бюджет, а также суммы зачета НДС по дебету. Ведение аналитического учета по счету 68 производится по видам налогов. Налоговый учет в ООО «Орган-я» следует признать неполным. В организации отсутствует учетная политика для целей налогообложения, налоговые регистры, которые организация формирует в программе 1С: Предприятие 8.8, удовлетворяют требованиям статьи 314 НК РФ, хотя на локальном уровне никак не утверждены. Базой для налогового учета служат сведения бухгалтерского учета, которые корректируются для целей налогообложения. ПБУ 18/02 организация не применяет, так как является малой формой предпринимательства. Следовательно, налоговый учет в ООО «Орган-я» нуждается в методологической доработке. Для его оптимизации следует разработать регламенты налоговой политики предприятия.

Увеличение налоговой нагрузки в 2015 г. при снижении доходов и недостатки налоговой политики свидетельствуют о крайне низкой организации налогового планирования в ООО «Орган-я».

Для ООО «Орган-я» в качестве мероприятий по совершенствованию налогового учета и предоставления налоговой отчетности было рекомендовано разработка и внедрение стандартов налоговой политики, важнейшими из которых для целей оптимизации налогообложения являются график документооборота, регистры налогового учета, а также учетная политика для налогового учета.

По итогам исследования налогообложения организации было рекомендовано сменить режим налогообложения на упрощенный с целью снижения налоговой нагрузки и ввести соответствующие стандарты налоговой политики (учетную политику для целей налогообложения, регистры налогового учета и график документооборота). Внедрение данного мероприятия позволит ООО «Орган-я» позволит существенно снизить риски начисления штрафных санкций за нарушение налогового законодательства и возникновения споров с налоговым органом.

Согласно расчетам для ООО «Орган-я» безусловно выгодным является применение УСН при объекте налогообложения «доходы, уменьшенные на величину расходов» и ставке 15%. Налоговая нагрузка при моделировании ситуации по данным 2015 г. при применении УСН со ставкой 16% составила 3,93% против фактического 6,06% в 2015 г. Следовательно, применение данного налогового режима является эффективной мерой снижения налоговой нагрузки и оптимизации налогообложения в целом.

Графический и табличный материал

Таблицы

Таблица 1 Подходы к определению понятия «налоговое планирование»

Таблица 2 Элементы налогового планирования

Таблица 3 Показатели оценки налоговой политики организации

Таблица 4 Сведения о видах экономической деятельности ООО «Орган-я»

Таблица 5 Динамика основных финансовых показателей ООО «Орган-я» в 2013-2015 гг.

Таблица 6 Основные производственные и экономические показатели деятельности ООО «Орган-я» в 2013-2015 гг.

Таблица 7 Расчет НДФЛ в ООО «Орган-я» в 2013-2015 гг.

Таблица 8 Расчет НДС в ООО «Орган-я» в 2013-2015 гг.

Таблица 9 Расчет ЕНВД в ООО «Орган-я» в 2015 г.

Таблица 10 Расчет и анализ налоговой нагрузки по методике Минфина РФ в ООО «Орган-я» в 2013-2015 гг.

Таблица 11 Характеристика бухгалтерского и налогового учета в ООО «Орган-я»

Таблица 12 Результаты проверки расчетов с бюджетов в ООО «Орган-я»

Таблица 13 Моделирование ситуации применения УСН в ООО «Орган-я» для расчета налоговой нагрузки

Таблица 14 Мероприятия по переходу на УСН в ООО «Орган-я»

Рисунки

Рисунок 1 – Этапы налогового планирования

Рисунок 2 – Структура налогового планирования

Рисунок 3 – Организационная структура ООО «Орган-я» в 2015 г.

Рисунок 4 – Динамика финансовых результатов ООО «Орган-я» в 2013-2015 гг.

Рисунок 5 – Алгоритм расчета налогооблагаемой базы по НДФЛ

Рисунок 6 – Объекты налоговой политики ООО «Орган-я»

Рисунок 7 – Этапы разработки налоговой политики ООО «Орган-я»

Рисунок 8 – Элементы УСН

Приложения

Приложение 1 Сравнительная характеристика методик расчета налоговой нагрузки

Приложение 2 Бухгалтерский баланса ООО «Орган-я» на 31.12.2015 г.

Приложение 3 Отчет о финансовых результатах ООО «Орган-я» за 2015 г.

Приложение 4 Справка 2-НДФЛ ООО «Орган-я» за 2015 г.

Приложение 5 Фрагмент книги покупок ООО «Орган-я» за 2015 г.

Приложение 6 Фрагмент книги продаж ООО «Орган-я» за 2015 г.

Приложение 7 Расчет налога на прибыль ООО «Орган-я» за 2015 г.

Приложение 8 Оборотно-сальдовая ведомость по счету 68 «Расчеты по налогам и сборам» в ООО «Орган-я» за 2015 г.

Приложение 9 Анализ счета 68 «Расчеты по налогам и сборам» в ООО «Орган-я» за 2015 г.

Приложение 10 Фрагмент карточки счета 68 «Расчеты по налогам и сборам» в ООО «Орган-я» за 2015 г.

Данную работу Вы можете использовать в качестве образца при подготовке собственного исследования. Чтобы приобрести (купить) работу, свяжитесь с автором по адресу электронной почты Адрес электронной почты защищен от спам-ботов. Для просмотра адреса в вашем браузере должен быть включен Javascript.. Другие доступные способы связи указаны в разделе Контакты.