Аннотация. Рынок венчурных инвестиций – особая сфера инвестиционной деятельности, в которой обращаются интересы инвесторов, вкладывающих в рисковые активы. Российский рынок венчурных инвестиций находиться в зачаточной стадии развития. В статье раскрыты основные тенденции и проблемы отечественного рынка венчурных инвестиций.

Статья написана владельцем сайта Dipmall.ru.

Данная статья подготовлена в рамках оказания помощи по написанию статей для клиентов. Стоимость написания статьи зависит от темы, объема и требований и начинается от 1000 рублей. Все доступные способы связи с автором указаны в разделе Контакты.

Рынок венчурных инвестиций – это организованная финансово-промышленная структура, часть инвестиционного рынка, обеспечивающая взаимодействие субъектов инвестиционной венчурной деятельности и распределение венчурного капитала. От структуры и объема венчурного капитала, его качества и доступности для отдельных инноваторов зависит в итоге коммерциализация инноваций, инновационная активность экономических субъектов и конкурентоспособность в области высоких технологий.

Рынок венчурных инвестиций – это организованная финансово-промышленная структура, часть инвестиционного рынка, обеспечивающая взаимодействие субъектов инвестиционной венчурной деятельности и распределение венчурного капитала. От структуры и объема венчурного капитала, его качества и доступности для отдельных инноваторов зависит в итоге коммерциализация инноваций, инновационная активность экономических субъектов и конкурентоспособность в области высоких технологий. Несмотря на наблюдаемое динамичное развитие рынка венчурных инвестиций в России и его сравнительно высокие объемы (4-ая строка среди страны Европы), его доля на мировом рынке венчурного финансирования в 2018 г. составляет около 0,3%, для сравнения: доля США – 50,2%, Китая – 43,3%, Индии – 7% (табл. 1). При этом доля РФ на глобальном рынке по сравнению с 2015 г. снижается.

Таблица 1

Структура мирового рынка венчурных инвестиций в 2010-2018 гг.

| Показатель | 2010 г. | 2015 г. | 2018 г. | |||

| Млрд. $. США | Доля, % | Млрд. $. США | Доля, % | Млрд. $. США | Доля, % | |

| Мировой рынок венчурный инвестиций | 39,2 | 100 | 136,2 | 100 | 225,1 | 100 |

| в том числе по странам | ||||||

| США | 23,3 | 59,4 | 77,4 | 56,8 | 113,1 | 50,2 |

| Китай | 6,1 | 15,6 | 42,8 | 31,4 | 97,5 | 43,3 |

| Индия | 2,2 | 5,6 | 8,4 | 6,2 | 15,7 | 7,0 |

| Европа | 7 | 17,9 | 15,9 | 11,7 | 28,7 | 12,7 |

| Израиль | 1,8 | 4,6 | 4,5 | 3,3 | 5,5 | 2,4 |

| Россия | 0,2 | 0,5 | 1,8 | 1,3 | 0,7 | 0,3 |

Источник: составлено автором по данным OECD [2] и РВК [3]

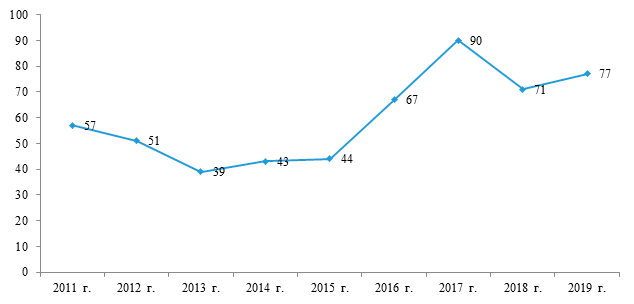

Объединение (консорциум) трех организаций (французская школа бизнеса INSEAD, Корнельский университет (США) и Всемирная организация интеллектуальной собственности) с 2007 г. составляют международный рейтинг «Глобальный индекс инноваций» (ГИИ). В соответствие с данными, полученными исходя из интерпретации индикатора «сделки с венчурным капиталом» ГИИ, наше государство также демонстрирует негативную динамику: 43 место в 2014 г., 90 – в 2017 г. (рис. 1).

Рисунок 1 – Место России по показателю «сделки с венчурным капиталом» в ГИИ, 2011-2019 гг. [1]

Самое высокое место России по данному показателю занимала в 2013 г. Вплоть до 2017 г. место России опускалось до 90 места. В 2018 г. наблюдается рост позиций РФ до 71 места, но в 2019 г. Россия вновь уступила 7 позиций. В последнее время наблюдается негативный тренд на замедление темпов роста индикаторов инновационной деятельности. Исходя из сравнительного анализа, проведенного на основе глобального инновационного индекса [1], Россия отстает от развитых и значительной части быстроразвивающихся рынков практически по всем индикаторам, характеризующим результат влияния инновационной и научно-технической деятельности на социальную сферу и экономику, а также эффективность использования ресурсной базы, направленной на развитие инновационно-технической среды.

Объемные показатели рынка венчурных инвестиций России представлены в табл. 2.

Таблица 2

Динамика рынка венчурных инвестиций РФ в 2010-2018 гг.

| Показатель, единица измерения | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 1П 2019 |

| 1.Венчурные сделки: | ||||||||||

| - объем, млн. $. США | 208,8 | 357,4 | 437,7 | 653,1 | 480,9 | 232,6 | 165,2 | 243,7 | 433,7 | 248,1 |

| - количество, ед. | 24 | 29 | 18 | 22 | 149 | 180 | 184 | 205 | 195 | 129 |

| - средняя цена сделки, млн. $. США | 8,7 | 12,32 | 24,32 | 29,69 | 3,23 | 1,29 | 0,90 | 1,19 | 2,22 | 1,92 |

| 2.Выход из венчура: | ||||||||||

| - объем, млн. $. США | 129,1 | 158,1 | 372,1 | 2000 | 731,5 | 1573,5 | 120,0 | 79,9 | 272,0 | 53,2 |

| - количество, ед. | 19 | 15 | 12 | 21 | 30 | 26 | 30 | 30 | 32 | 13 |

| - средняя цена выхода, млн. $. США | 6,79 | 10,54 | 31,01 | 95,24 | 24,38 | 60,52 | 4,00 | 2,66 | 8,50 | 4,09 |

| 3.Емкость рынка | ||||||||||

| - объем, млн. $. США | 337,9 | 515,5 | 809,8 | 2653,1 | 1212,4 | 1806,1 | 285,2 | 323,6 | 705,7 | 301,3 |

| - количество, ед. | 43 | 44 | 30 | 43 | 179 | 206 | 214 | 235 | 227 | 142 |

| - средняя цена, млн. $. США | 7,86 | 11,72 | 26,99 | 61,70 | 6,77 | 8,77 | 1,33 | 1,38 | 3,11 | 2,12 |

Источник: составлено автором по данным РВК [3]

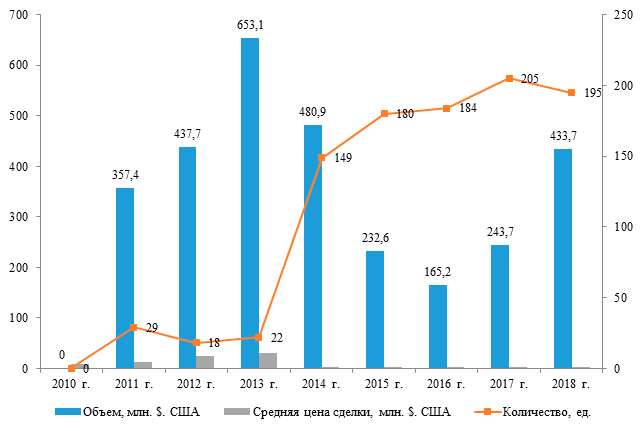

Максимальное количество венчурных сделок было заключено в 2017 г. (205 ед.) на общую сумму 243,7 млн. долларов США. В то время как максимальная стоимость венчурных сделок приходиться на 2018 г. (433,7 ед. млн. долларов США), в котором было заключено 195 сделок. Всего за период рост стоимости венчурных сделок составил 224,9 млн. долларов США или 107,71%, за последний год – 190 млн. долларов США или 77,96%. Количество сделок за период выросло на 171 ед. или в 8,13 раза, а за последний год наблюдается снижение количества сделок на 10 ед. или на 5%.

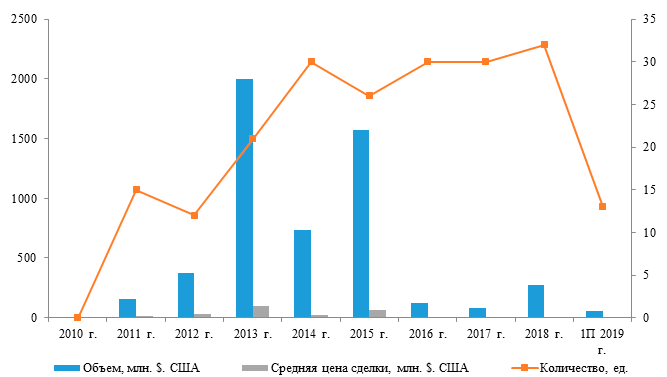

Максимальное значение средней цены венчурной сделки составило в предкризисном 2013 г. – 29,69 млн. долларов США, минимальное – в 2016 г. в размере 0,90 млн. долларов США (рис. 2).

Рисунок 2 – Показатели венчурных сделок, совершенных в РФ в 2010-2018 гг.

Совокупный объем отечественной венчурной экосистемы в 2018 г. по сравнению с предыдущим годом значительно вырос и достиг объемов 433,7 млн. долларов США (против 243,7 млн. долларов США 2018 г. или рост на 88% за год). Совокупный объем венчурной экосистемы России за первое полугодие 2019 г. уже составил 301,3 млн. долларов США (то есть почти 70% всего 2018 г.), что дважды превышает аналогичный показатель первого полугодия 2018 г. Составляющий основу венчурной экосистемы рынок венчурных сделок демонстрирует в первом полугодии 2019 г. относительное увеличение на 161,1 % до 248,1 млн. долларов США при 129 сделках по сравнению с первым полугодием 2018 г., когда объем оказался равен 94,9 млн. долларов США при 87 сделках.

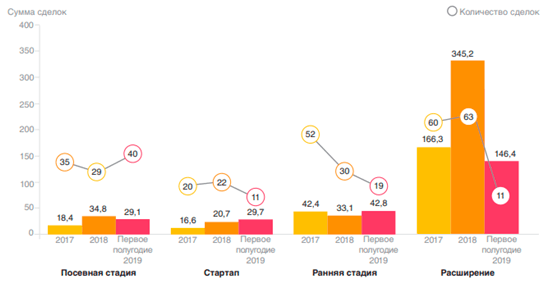

Средний размер сделки по рынку в первой половине 2019 г. увеличился до 2,12 млн. долларов США в сравнении с 1,5 млн. долларов США аналогичного периода. Следует обратить особое внимание на практически семикратный рост среднего размера сделки на стадии расширения (с 2,0 млн. долларов США до 13,3 млн. долларов США) (рис. 3).

Рисунок 3 – Распределение венчурных инвестиций в российские стартапы по стадиям развития компаний в 2017-2019 гг., млн. долларов США [5]

Рост стоимости сделки, в которой принимают участие венчурные фонды на стадии расширения, в целом связан с трансформацией венчурной модели: происходит постепенное размытие границ между венчурными и прямыми инвестициями. На ранней стадии средняя сумма сделки увеличилась в 2,5 раза (с 0,9 млн. долларов США до 2,3 млн. долларов США). На стадии стартапа наблюдался двукратный рост (с 1,2 млн. долларов США до 2,7 млн. долларов США). При этом на посевной стадии размер сделки уменьшился вдвое (с 1,5 до 0,7 млн долл.).

В первой половине 2019 г. при наблюдавшемся небольшом количестве выходов (13) суммарная стоимость всех сделок за первые полгода составила 53,2 млн. долларов США, отметим, что в расчет не входит сделка по продаже МТС 18,7 % акций Ozon.ru и их покупке АФК «Система». Она была отнесена к VC-инвестициям (рис. 4).

Рисунок 4 – Показатели выходов из венчурных проектов в РФ в 2010-2018 гг.

В 2018 г. по сравнению с 2017 г. количество выходов увеличилось на 7 % (на 2 сделки) до 32 сделок. В то же время суммарная стоимость выходов повысилась на 61 % до 128,9 млн. долларов США по сравнению с 79,9 млн. долларов США в 2017 г. В 2018 г. и в первой половине 2019 г. было совершено 10 сделок на сумму свыше 3 млн. долларов США.

Направления венчурного инвестирования представлены в табл. 3.

Таблица 3

Состав и структура венчурных сделок РФ в 2010-2019 гг.

| Показатель | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 1П 2019 |

| ИТ | 191,8 | 329,2 | 402,6 | 611 | 440,6 | 205,9 | 149,6 | 205,3 | 409 | 218,9 |

| БИОТЕХ | 6,4 | 11,5 | 15,8 | 13 | 35,1 | 18,1 | 9,5 | 14,7 | 12,8 | 8,8 |

| ПРОМТЕХ | 10,6 | 16,7 | 19,3 | 29,1 | 5,2 | 8,6 | 6,1 | 23,7 | 11,9 | 20,4 |

| Итого | 208,8 | 357,4 | 437,7 | 653,1 | 480,9 | 232,6 | 165,2 | 243,7 | 433,7 | 248,1 |

Источник: составлено автором по данным РВК [3]

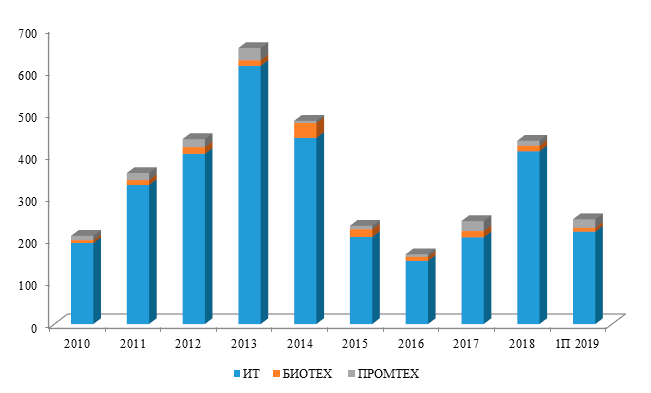

Значительная часть венчурных инвестиций направляется в ИТ-проекты на протяжении всего анализируемого периода (рис. 5).

Рисунок 5 – Структура венчурных сделок в России в 2010-2019 гг., млн. долларов США

Лидером по количеству венчурных сделок и сумме привлеченных инвестиций традиционно остается сектор информационных технологий. По итогам первой половины 2019 г. в секторе наблюдалась положительная динамика как по количеству сделок, так и по общему объему привлеченных средств.

По итогам первого полугодия 2019 г. в секторе информационных технологий состоялось 73 сделки общим объемом 218,8 млн. долларов США, в то время как в первом полугодии 2018 г. данный показатель был на 20 сделок меньше (53) с общим объемом 77,7 млн. долларов США. Ключевым драйвером роста объема сделок в секторе информационных технологий в первом полугодии 2019 г. стала сделка по приобретению АФК «Система» 18,7 % акций Ozon.ru.

В 2018 г. сделки в секторе информационных технологий составили 86% от общего количества сделок и 94% от общей суммы всех сделок. Общее количество сделок составило 124 сделки (на 2 сделки меньше по сравнению со 126 сделками в 2017 г.). Общий объем привлеченных средств достиг 409,0 млн. долларов США, увеличившись на 99 %. Одной из причин такого роста стал ряд крупных сделок – WayRay, Ozon.ru, «Ситимобил», RealtimeBoard. Так, сумма четырех крупнейших сделок 2018 г. была равна 96% суммы всех инвестиций 2017 г.

Количество сделок в секторах биотехнологий и промышленных технологий по-прежнему остается небольшим по сравнению с сектором ИТ (5 и 3 сделки соответственно в первом полугодии 2019 г.). В первой половине 2018 г. количество сделок в секторе биотехнологий было равно 2, в то время как в секторе промышленных технологий состоялось 10 сделок. Совокупное количество сделок в 2018 г. в этих двух секторах было в 2,1 раза меньше, чем в 2017 г.: 20 против 41.

Общий объем инвестиций в сфере промышленных технологий по итогам первого полугодия 2019 г. вырос в 2,2 раза по сравнению с первым полугодием 2018 г.: с 9,3 млн. млн. долларов США до 20,4 млн. млн. долларов США, в то время как количество сделок уменьшилось в 3,3 раза: с 10 до 3. В 2018 г. по сравнению с 2017 г. объем сделок существенно сократился – на 11,8 млн. млн. долларов США, или в 2,0 раза, – до 11,9 млн. млн. долларов США (23,7 млн. долларов США в 2017 г.). Количество сделок также существенно снизилось: с 30 сделок в 2017 до 15 в 2018 г. За первую половину 2019 г. состоялось 5 сделок в области биотехнологий, на 3 больше, чем в первой половине 2018 г.. Объем инвестиций увеличился незначительно: с 8,0 млн. долларов США до 8,8 млн. долларов США. Всего за 2018 г. в сфере биотехнологий произошло 5 сделок. Объем инвестиций по сравнению с 2017 г. сократился на 1,9 млн. долларов США или 13 %, до 12,8 млн. долларов США (14,7 млн. долларов США в 2017 г.). При этом размер среднего чека сделки увеличился: 2,6 млн. долларов США в 2018 г. против 1,3 млн. долларов США в 2017 г.

Основными участниками рынка венчурных инвестиции являются венчурные фонды и бизнес-ангелы, так же есть и другие участники такие как акселераторы, фонды прямых инвестиций и т.д.

Венчурные фонды – это финансовые организации, которые инвестируют в копании и проекты с высокой долей риска, но с потенциалом высокого роста. Венчурные фонды привлекают финансирования от крупных институциональных инвесторов.

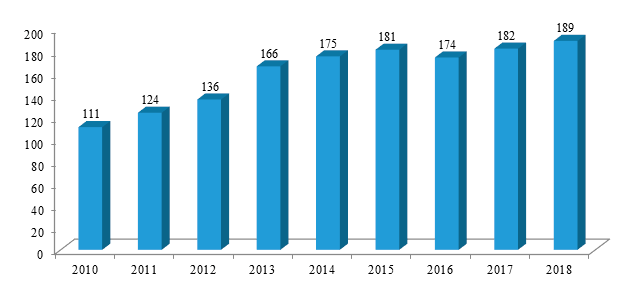

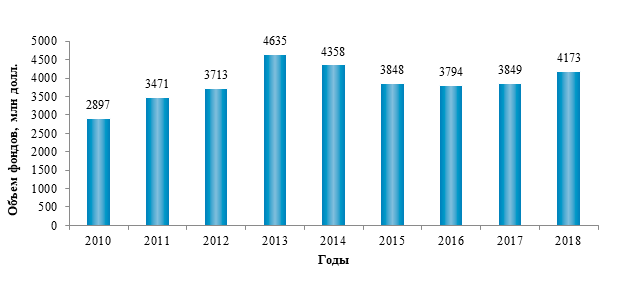

Динамика венчурных фондов представлена на рис. 6.

Рисунок 6 – Динамика венчурных фондов в России в 2010-2018 гг., ед. [6]

За анализируемый период количество венчурных фондов выросло на 78 единиц или 70,27%. Снижение наблюдается лишь в 2016 г. по сравнению с 2015 г. Но капитализация фондов начала снижается с 2014-2016 гг. (рис. 7).

Рисунок 7 – Объем венчурных фондов в России в 2010-2018 гг., млн. долларов США [6]

В последние годы санкционное давление было определяющим фактором, влиявшим на приток капитала в фонды на российском рынке. Вместе с тем, впечатляющая статистика фандрайзинга фондов венчурного капитала очевидно свидетельствует, что отечественная индустрия приспособилась к непростой политической и макроэкономической ситуации.

Особенно внушительно выглядят цифры прироста капитала за счет новых фондов в сравнении с предыдущими годами: в 2018 г. 26 венчурных фондов вывели на рынок капитал объемом 839 млн. долларов США – это всего на 7% меньше чем объем всех игроков, появившихся на российском венчурном рынке за последние четыре года. При этом больше четверти «новичков» – крупные фонды с капитализацией от 100 до 200 млн. долларов США.

Значительный потенциал роста предложения венчурного капитала на российском рынке связан с реализацией обновленной инвестиционной стратегии АО «РВК» [4]. В частности, планируется вывод на рынок фондов самых разных типов: от фондов для молодых управляющих, до фондов, ориентированных на компании «поздних» стадий. Можно прогнозировать, что в случае успешной реализации стратегии до 2020 г. появится не менее 10 новых фондов, а общее число фондов, созданных при участии АО «РВК», вырастет на треть, достигнув примерно 35.

Основными драйверами развития российского венчурного рынка являются:

- снижение курса рубля, что сократило расходы на НИОКР в валюте;

- рост качества венчурных проектов;

- импортозамещение, которое стимулирует спрос в ряде направлений;

- активное участие некоторых фондов венчурных инвестиций;

- позитивную трансформацию российского законодательства.

В качестве основный проблемы рынка венчурных инвестиции России на данный момент является изолированность отечественной экономики от международных рынков капиталов, и в следствии этого низкие объемы финансирования. Но кроме того следует выделить и другие важные проблемы:

- снижение стоимости компаний в валютном эквиваленте;

- замедление скорости закрытия сделок;

- рост сроков выходов из проектов;

- отсутствие спроса от крупных заказчиков;

- кризисы финансовой отрасли;

- недостатки и пробелы нормативно-правового регулирования;

- низкие бюджеты на НИОКР;

- дефицит преподавателей и научных сотрудников в фундаментальных отраслях.

В целом, объемы, динамика и тенденции инвестиционной активности на российском рынке венчурных инвестиции позволяют прогнозировать осторожно-оптимистичные выводы при отсутствии серьезных внешних угроз и шоков. Усилия государства и способности частного сектора, активное участие институтов развития способствовали тому, что за последние время удалось решить задачу создания в России самостоятельно и эффективно развивающееся отрасли венчурного инвестирования. Отечественный венчурный рынок увеличивается как в качественном, так и в количественном отношении. В России удалось сформирования важнейшие элементы экосистемы венчурного инвестирования. Наблюдается рост активности частных инвесторов, включая иностранных.

Список источников:

1.The Global Innovation Index // GII OECD [Электронный ресурс] : офиц. сайт. – Электрон. дан. – Москва, 2019. – Режим доступа: https://www.globalinnovationindex.org.

2.Venture capital investments // OECD [Электронный ресурс] : офиц. сайт. – Электрон. дан. – Москва, 2019. – Режим доступа: https://stats.oecd.org/Index.aspx?DataSetCode=VC_INVEST.

3.Аналитика и исследования // РВК [Электронный ресурс] : офиц. сайт. – Электрон. дан. – Москва, 2019. – Режим доступа: https://www.rvc.ru/analytics/?rubric=513#rubrics-holder.

4.Инвестиционная декларация (меморандум) ООО «Гражданские технологии оборонно-промышленного комплекса» РВК [Электронный ресурс] : офиц. сайт. – Электрон. дан. – Москва, 2019. – Режим доступа: https://www.rvc.ru/investments/docs/memorandum_opk.pdf.

5.Обзор венчурной индустрии России за 2018 год и первое полугодие 2019 года // РВК [Электронный ресурс] : офиц. сайт. – Электрон. дан. – Москва, 2019. – Режим доступа: https://www.rvc.ru/upload/iblock/003/MoneyTree_2019_rus.pdf.

6.Обзор рынка прямых и венчурных инвестиций за 2018 год (данные к обзору xlsx) // РАВИ [Электронный ресурс] : офиц. сайт. – Электрон. дан. – Москва, 2019. – Режим доступа: http://www.rvca.ru/upload/files/lib/RVCA-yearbook-2018-Russian-PE-and-VC-market-review-ru-data.xlsx.

На DipMall.ru можно заказать магистерские исследования, бакалаврские исследования и дипломы специалистов (ВКР), курсовые работы, научные статьи и эссе, другие работы и исследования, купить готовую работу. Все доступные способы связи с автором указаны в разделе Контакты.