В данной выпускной квалификационной работе выпускника колледжа изучена социально-экономическая сущность региональных налогов, которые представлены налогом на имущество организаций, транспортным налогом и налогом на игорный бизнес, а также выявлена роль данных налогов в социально-экономическом развитии Московской области.

В данной статье представлена часть дипломного исследования (содержание, введение, заключение, а также список таблиц, рисунков и приложений).

Данную работу Вы можете использовать в качестве образца при подготовке собственного исследования. Чтобы приобрести (купить) работу, свяжитесь с автором по адресу электронной почты Адрес электронной почты защищен от спам-ботов. Для просмотра адреса в вашем браузере должен быть включен Javascript.. Другие доступные способы связи указаны в разделе Контакты.

Есть другой диплом на подобную тему Региональные налоги и их роль в обеспечении социально-экономического развития регионов (на примере Республики Дагестан)

Стоимость данной готовой работы составляет всего 2500 рублей. Стоимость дипломной работы "под ключ" на данную тему или другую тему по налогам и налогообложению стартует от 8000 рублей и зависит от требований. Все доступные способы связи с автором указаны в разделе Контакты.

Содержание

Введение . 3

Введение . 3

Глава 1 Социально-экономическая сущность региональных налогов . 7

1.1 Понятие, сущность и состав региональных налогов . 7

1.2 Нормативно-правовое регулирование и характеристика региональных налогов . 14

1.3 Значение региональных налогов в бюджетной системе России . 27

Глава 2 Роль региональных налогов в социально-экономическом развитии Московской области . 36

2.1 Социально-экономическая характеристика региона . 36

2.2 Анализ динамики и структуры налоговых поступлений региона . 48

2.3 Оценка эффективности использования доходов от региональных налогов в социально-экономическом развитии региона . 60

2.4 Повышение эффективности взыскания и использования налоговых доходов от региональных налогов в контексте социально-экономического развития региона . 68

Заключение . 73

Список использованных источников и литературы . 77

Приложения . 83

Введение

Государственный бюджет является основой благосостояния любой нации. Как известно, в рыночной экономике государственный бюджет выполняет функции перераспределения и контроля национального дохода, регулирования и стимулирования экономики, финансового обеспечения социальной политики. Данные функции государственного бюджета отчасти во многом проявляются через совокупность отношений, связанных с его расходами, направленными социально-экономическое развитие. В условиях экономической стагнации и начала выхода из нее российской экономики регулирование отношений, связанных с финансированием расходных обязательств государства по социально-экономическому развитию на федеральном и региональном уровнях, приобретает особую актуальность. Она обусловлена, прежде всего, необходимостью достижения сбалансированности бюджетов всех уровней.

В условиях централизации власти и жесткого бюджетного федерализма, сложившегося в последнее время в нашей стране, регионы оказались в неблагополучном положении. Политический и экономический кризис, случившийся в 2014 году по причинам резкого падения мировых цен на энергоресурсы и санкции со стороны США и их союзников, и последовавшая за ним стагнация экономики вынули властей всех уровней значительно сократить бюджетные расходы. При этом в первую очередь сокращалось финансирование региональных программ социально-экономического развития.

На текущий момент многие российские регионы улучшили свое финансовое положение. Это стало очевидно, по мнению экспертов, по итогам принятия региональных бюджетов субъектов на 2018 год. Бюджеты российских регионов на ближайшие три года принимались в сложных экономических условиях. Следствием этого являются резкие отличия между субъектами РФ – дефицит бюджетов колеблется от 0 до 50 млрд. рублей. При этом регионов, имеющих бюджетный профицит, в России немало. Однако, профицит бюджета как таковой не является показателем качественного развития экономики региона. Гораздо большее значение имеют показатели, характеризующие расходы, осуществленные для целей социально-экономическое развития региона, и эффективность их осуществления.

Сложившаяся в РФ налоговая система позволяет региональным органам власти вводить на своей территории региональные налоги и сборы, предусмотренные Налоговым кодексом РФ (далее – НК РФ), а также устанавливать по ним отдельные элементы – шкалу ставок, налоговые льготы, сроки уплаты, отсрочки и рассрочки для отдельных категорий налогоплательщиков. Региональные налоги полностью поступают в бюджет соответствующего субъекта федерации. Помимо региональных налогов, источниками финансирования бюджетов субъектов РФ являются федеральные налоги, часть поступлений которых направляется в региональные бюджеты, а также межбюджетные трансферы, основой обеспечения которых являются «налоговые излишки» одних регионов (так называемых регионов-доноров), направляемых на покрытие бюджетных дефицитов других регионов.

Закрепленные за региональными бюджетами налоги не играют существенной роли при формировании бюджетов регионов. За последние годы наблюдается устойчивая тенденция снижения федеральными властями нормативов отчислений федеральных налогов в региональные бюджеты. А за 10 лет, с 2006 по 2015 годы, число регионов-доноров в России сократилось с 25 до 14, то есть источники финансирования межбюджетных трансферов сокращаются, что вынуждает федеральные власти сокращать объемы финансовой помощи дотационным регионам. Данные факторы негативным образом сказываются на обеспечении сбалансированности региональных бюджетов, полномочия по выполнению социально-экономических обязательств государства ежегодно увеличиваются.

Одной из основных проблем бюджетов субъектов РФ является обеспечение сбалансированности регионального бюджета. На текущий момент привлечение заемных средств является одним из инструментов, который многие субъекты РФ используют для финансирования дефицита бюджета. С 2009 года наблюдаются высокие темпы роста внутреннего государственного долга регионов, что привело к тому, что у некоторых субъектов РФ объемы внутреннего государственного долга превысили 100% налоговых и неналоговых доходов. Возросшая долговая нагрузка на регионы угрожает обеспечению сбалансированности бюджетов и требует своего решения.

Для достижения экономического роста регионов и обеспечения выполнения региональными властями социальных функций важным условием является реализация такой налоговой политики, которая окажет непосредственное влияние на экономическую активность налогоплательщиков. В последнее время для обеспечения устойчивого социально-экономического развития регионы пытаются решить одновременно две задачи. Первая – это рост налоговых доходов регионального бюджета, вторая – повышение доли негосударственных инвестиций с социально-экономическую среду региона.

Следовательно, региональная налоговая политика является эффективным инструментом достижения стабильного экономического роста региона и обеспечения выполнения регионом обязательств социальной направленности, поэтому тема настоящего исследования представляется весьма актуальной.

Объектом исследования является система региональных налогов в Российской Федерации. Предметом исследования является изучение роли региональных налогов в социально-экономическом развитии Московской области. Субъект исследования – Московская область (далее – МО).

Целью данного исследования является проведение анализа эффективности взимания региональных налогов и их использования в целях социально-экономического развитии МО.

Для достижения поставленных целей исследования были решены следующие задачи:

1) изучить понятие и экономическое содержание региональных налогов и их состав;

2) исследовать систему нормативно-правового обеспечения и основные элементы региональных налогов;

3) выявить роль региональных налогов в бюджетной системе России;

4) дать социально-экономическую характеристику МО;

5) провести анализ динамики и структуры налоговых поступлений МО;

6) оценить эффективность использования доходов от региональных налогов в социально-экономическом развитии МО;

7) разработать рекомендации по повышению эффективности взыскания и использования налоговых доходов от региональных налогов для целей социально-экономического развития МО.

Информационную базу исследования составили: НК РФ, нормативные и законодательные акты РФ и МО в области налогообложения региональными налогами, работы российских и зарубежных ученых, материалы официальной статистики, данные официальных сайтов Министерства финансов РФ, Счетной Палаты РФ, Федеральной налоговой службы РФ, Федерального казначейства РФ, Федеральной службы государственной статистики РФ, Правительства МО и т.д.

В исследовании применялись такие методы научного познания, как анализ, синтез, абстрагирование с применением комплексного и функционального подходов, логический, формально-юридический, статистический, системно-структурный, что дало возможность проанализировать взять поступлений от региональных налогов и социально-экономического развития МО.

Исследование состоит из введения, двух глав, заключения, списка использованных источников и приложений.

Во введении обосновывается актуальность исследования, формулируются предмет, объект, цель и задачи исследования.

Первая глава исследования носит теоретическо-методологический характер: в ней рассматривается понятие региональных налогов как экономической категории; рассматриваются нормативно-правовые акты регулирования и дается характеристика основных элементов региональных налогов; выявляется роль региональных налогов в бюджетной системе страны.

Вторая глава является аналитической: в ней дана социально-экономическая характеристика МО; проведен анализ динамики и структуры налоговых поступлений МО; осуществлена оценка эффективности использования доходов от региональных налогов в социально-экономическом развитии МО рассматриваются пути повышения эффективности взыскания и использования поступлений от региональных налогов в контексте социально-экономического развития МО.

В заключении обобщены выводы и итоги, которые удалось получить в результате достижения цели исследования.

Заключение

Региональные налоги – это платежи в бюджет субъектов РФ в виде налога н имущество организаций, налога на игорный бизнес и транспортного налога. Налогоплательщиками по транспортному налогу являются физические и юридические лица, по налогу игорный бизнес – только юридические, по налогу на имущество организаций – организации и индивидуальные предприниматели.

Объектом налогообложения по налогу на имущество организаций являются для российских организаций, движимое и недвижимое имущество, учитываемое в составе объектов основных средств, налоговая база – среднегодовая стоимость такого имущества. Налоговые ставки не могут превышать 2,2%, по объектам с кадастровой стоимостью установлены специальные ставки.

Налогом на игорный бизнес облагается предпринимательская деятельность, связанная с извлечением доходов в виде выигрыша и (или) платы за проведение азартных игр и (или) пари. Объекты налогообложения – игровой стол, игровой автомат, касса тотализатора, касса букмекерской конторы. Объект подлежит обязательной регистрации в налоговом органе. Налоговая база – количественная характеристика объекта налогообложения. Налоговый период – календарный месяц.

Объект налогообложения по транспортному налогу – транспортные средства. Налоговая база представляет собой физическую и количественную характеристику транспорта. Налоговый период – год. Базовые ставки предусмотрены НК РФ, устанавливаются субъектом. Организации исчисляют налог самостоятельно, для физических лиц исчисляют налоговые органы (направляют уведомление).

Проблемы формирования доходной базы региональных бюджетов в России, недостатка финансовых ресурсов и нестабильности существующих доходных источников (преимущественно налоговых поступлений), стоявшие на повестке дня на протяжении целого ряда лет, продолжают оставаться не решенными и по сей день.

Как известно, НК РФ установлены виды налогов и сборов: федеральные, региональные и местные налоги и сборы, а также специальные налоговые режимы. Региональными признаются налоги, устанавливаемые и вводимые в действие в соответствии с НК РФ и законами субъектов РФ и обязательные к уплате на территориях соответствующих субъектов РФ. Однако, на практике собственными источниками бюджетов большинства субъектов Федерации и в частности бюджета МО являются налог на имущество организаций и транспортный налог, а поступлений от игорного налога субъекты РФ лишены в силу территориальной обособленности игорных зон и, соответственно, данного налога.

Экономика МО сохраняет устойчивые темпы роста на протяжении последних лет. Особо следует подчеркнуть высокие результаты в реальном секторе экономики. Промышленное производство за 2017 год выросло на 10%, что является показателем эффективности при среднероссийских темпах роста производства в 1-2%. Основными двигателями развития промышленности в МО являются производства пищевых продуктов, машин и оборудования, а также химии и электроники.

МО остается одним из наиболее инвестиционно-привлекательных регионов РФ. По итогам 2016 года по объему инвестиций МО занимает второе место в Центральном федеральном округе и пятое место по РФ. Дальнейшему привлечению инвесторов и развитию действующих предприятий будет способствовать бизнес-ориентированная инвестиционная политика и применение современных инструментов поддержки предпринимательства.

В целом, на сегодняшний день МО успешно адаптировалась к изменяющейся экономической конъюнктуре, что позволяет обеспечивать рост экономики опережающими темпами.

За анализируемый период (2015-2017 гг.) наблюдается рост налоговых поступлений, администрируемых налоговыми органами области. Большими темпами роста увеличиваются поступления от федеральных налогов, которые формируют до 80% расходной части бюджета. Отрицательная тенденция поступления замечена лишь по земельному налогу, что связано с расширением перечня льгот в 2016 г. Наибольший удельный вес в структуре налоговых доходов консолидированного бюджета МО приходится на НДФЛ, что связано с большим количеством государственных и муниципальных учреждений в регионе, а также высокими доходами граждан. Региональные налоги также демонстрируют тенденции роста, однако их доля в доходах бюджета региона остается крайне низкой, что мешает региону задействовать данные налоги в его социально-экономическом развитии.

Данные факты свидетельствуют о ненадлежащей организации исполнения бюджета МО, недостаточно эффективном управлении финансовыми ресурсами. Общий объем неосвоенных средств в 2017 году составил 77,0 млрд. рублей (в 2016 году - 61,9 млрд. рублей, в 2015 году - 54,0 млрд. рублей). Основными причинами неосвоения бюджетных средств являются не принятие либо принятие нормативных правовых актов МО, необходимых для реализации Закона о бюджете МО, в сроки, не позволяющие освоить средства бюджета МО в полном объёме; проведение конкурсных процедур и заключение государственных контрактов на поставку товаров, выполнение работ, оказание услуг в сроки, не позволяющие выполнить обязательства до конца финансового года.

Индикатором эффективности реализации государственной программы МО является безусловное выполнение всех запланированных показателей, что отвечает принципам программно-целевого бюджетирования. Вместе с тем по отдельным государственным программам МО при высоком уровне освоения средств отмечается недостижение целого ряда установленных значений показателей, что свидетельствует об отсутствии взаимосвязи между показателями результативности и объёмом денежных средств, направленных на реализацию мероприятий.

Для целей увеличения налогового потенциала МО были предложены следующие мероприятия.

1. Поскольку основную роль в налоговых доходах региона играют налоги на доходы, следует наращивать налоговые поступления в бюджет за счет данных налогов. Для реализации данного направления следует на федеральном уровне перевести НДФЛ и налог на прибыль организаций в группу региональных налогов. Перевод данных налогов в состав региональных упростит механизм распределения налогов и даст возможность укрепить финансовую базу региональных бюджетов.

2. Решить проблемы заниженной оценки областного государственного и частного имущественного фонда. Налоговым органам области следует систематически проводить аналитическую деятельность по изучению рыночной стоимости налогооблагаемой базы по налогу на имущество организаций, оценивать динамику начислений и полноту уплаты данного налога в бюджет. Для увеличения поступлений по налогу на имущество организаций нужна рыночная оценка имущества, для чего следует сформировать независимую экспертную комиссию по переоценке имущественного фонда.

3. На уровне законодательства закрепить обязанность плательщиков транспортного налога предъявлять справочные сведения из налогового органа об отсутствии задолженности по уплате данного налога при регистрации, перерегистрации и (или) прохождении технического осмотра транспортных средств. В случае наличия задолженности отказывать в регистрации, перерегистрации и (или) прохождении технического осмотра транспортных средств.

Стоящие перед Московской областью задачи носят комплексный характер. Их решение требует поиска дополнительных источников формирования доходной части бюджета в т.ч. посредством развития налогового потенциала региона. Проблема формирования доходной базы областного бюджета продолжает оставаться весьма актуальной для Подмосковья. В этих условиях руководству региона следует уделять больше внимания развитию собственной доходной базы и проводить более ответственную региональную бюджетно-налоговую политику.

Табличный и графический материал

Иллюстрации

Рисунок 1 – Налоги и сборы, установленные НК РФ

Рисунок 2 – Назначения региональных налогов в бюджетах субъектов РФ

Рисунок 3 – Расчет налога на имущество организаций

Рисунок 4 – Расчет транспортного налога

Рисунок 5 – Доля налоговых поступлений консолидированного бюджета РФ и консолидированного бюджета субъектов РФ в 2015-2017 гг.

Рисунок 6 – Динамика доходов от региональных налогов в 2015-2017 гг., млрд. рублей

Рисунок 7 – Структура доходов от региональных налогов в 2015-2017 гг., %

Рисунок 8 – Удельный вес МО в общероссийских основных экономических показателях по итогам 2017 года

Рисунок 9 – Динамика показателей ВПР МО в 2015-2017 гг.

Рисунок 10 – Отраслевая структура ВПР МО в 2015-2017 гг., %

Рисунок 11 – Динамика показателей производства в МО в 2015-2017 гг., млрд. рублей

Рисунок 12 – Динамика показателей консолидированного бюджета МО в 2015-2017 гг., млрд. рублей

Рисунок 13 – Динамика показателей внешней торговли МО в 2015-2017 гг., млрд. долларов США

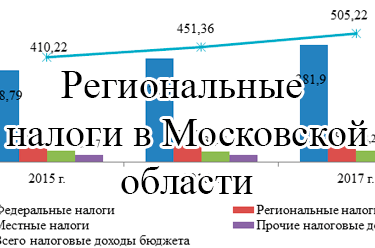

Рисунок 14 – Структура налоговых доходов по группам налогов, администрируемых налоговыми органами на территории МО в 2015-2017 гг.,

Рисунок 15 – Динамика налоговых доходов МО по видам налогов в 2015-2017 гг., млрд. рублей

Рисунок 15 – Распределение налоговых доходов по федеральным налогам между федеральным бюджетом и консолидированным бюджетом МО в 2015-2017 гг., %

Рисунок 16 – Структура налоговых доходов консолидированного бюджета МО в 2015-2017 гг.,

Рисунок 17 – Динамика налоговых доходов консолидированного бюджета МО в 2015-2017 гг., млрд. рублей

Таблицы

Таблица 1 Нормативно-правовое регулирования региональных налогов в РФ

Таблица 2 Порядок установления элементов региональных налогов

Таблица 3 Объем и структура поступлений администрируемых ИФНС России налогов по уровням бюджетной системы РФ за 2015-2017 гг.

Таблица 4 Состав, структура и динамика поступлений региональных налогов консолидированный бюджет РФ за 2015-2017 г.

Таблица 5 Межбюджетные трансферты бюджетам субъектов Российской Федерации в 2015-2017 гг.

Таблица 6 Сведения о ВПР МО в 2015-2017 гг.

Таблица 7 Сведения о производстве в МО в 2015-2017 гг., млрд. рублей

Таблица 8 Бюджетные индикаторы МО в 2015-2017 гг.

Таблица 9 Показатели торговли МО в 2015-2017 гг.

Таблица 10 Показатели качества жизни в МО в 2015-2017 гг.

Таблица 11 Анализ структуры налоговых доходов, администрируемые налоговыми органами МО и мобилизуемых в бюджетную систему РФ за 2015-2017 гг., млрд. рублей

Таблица 12 Анализ динамики налоговых доходов, администрируемые налоговыми органами МО и мобилизуемых в бюджетную систему РФ за 2015-2017 гг.

Таблица 13 Анализ состава и структуры налоговых доходов консолидированного бюджета МО за 2015-2017 гг.

Таблица 14 Анализ динамики налоговых доходов консолидированного бюджета МО за 2015-2017 гг.

Таблица 15 Роль и место региональных налогов в социально-экономическом развитии МО в 2015-2017 гг.

Таблица 16 Исполнение доходной и расходной частей консолидированного бюджета МО в 2015-2017 гг.

Таблица 17 Исполнение доходной консолидированного бюджета МО в 2015-2017 гг., %

Таблица 18 Исполнение бюджета МО по разделам бюджетной классификации расходов в 2017 году

Таблица 19 Исполнение бюджета МО по расходам к сводной бюджетной росписи по разделам бюджетной классификации расходов в 2015-2017 гг.

Приложения

Приложение 1 Налоговые доходы, администрируемые налоговыми органами МО за 2015-2017 гг., млрд. рублей

Приложение 2 Структура налоговых доходов бюджетной системы РФ, администрируемых налоговыми органами и мобилизуемых на территории МО за 2015-2017 гг., %

Приложение 3 Состав, структура и динамика налоговых доходов федерального бюджета, обеспечиваемых налоговыми органами на территории МО в 2015-2017 гг.

Приложение 4 Динамика налоговых доходов бюджетной системы РФ, администрируемых налоговыми органами и мобилизуемых на территории МО за 2015-2017 гг., %

Данную работу Вы можете использовать в качестве образца при подготовке собственного исследования. Чтобы приобрести (купить) работу, свяжитесь с автором по адресу электронной почты Адрес электронной почты защищен от спам-ботов. Для просмотра адреса в вашем браузере должен быть включен Javascript.. Другие доступные способы связи указаны в разделе Контакты.